Lohnabrechnung

Hier gibt es Informationen zur Lohnabrechnung mit einem kostenlosen online Lohnabrechnung-Rechner für die Steuerjahre 2023 oder 2024.

|

|

Arbeitgeber sind in Deutschland gesetzlich dazu verpflichtet, für den Arbeitnehmer die Lohnsteuer, die Kirchensteuer und den Solidaritätszuschlag zu berechnen und an das Finanzamt abzuführen. Zudem hat der Arbeitgeber für sozialversicherungspflichtige Arbeitnehmer die entsprechenden gesetzlichen Sozialversicherungsbeiträge zuzüglich Arbeitgeberanteil zu entrichten. Lohnabrechnungen dienen als Abrechnungsnachweis bzw. zur Überprüfung des Entgelts für den Arbeitnehmer und häufig auch als Verdienstbescheinigung bzw. Einkommensnachweis bei der Wohnungssuche oder der Kreditvergabe. Lohnabrechnungen erfolgen computergestützt durch die firmeninterne Lohnbuchhaltung oder werden etwa durch externe Steuerberater bzw. Lohnbüros durchgeführt. Mittlerweile lässt sich über zahlreiche Anbieter eine Gehaltsabrechnung online über das Internet vornehmen.

Hinweis: Berechnungen für 2024 erfolgen gemäß dem Programmablaufplan vom 23.02.2024. Lohnberechnungen mit dem rückwirkend erhöhten Grundfreibetrag können unter "2024 neu" durchgeführt werden. Die Lohnaberechnungen für 2025 und 2026 sind vorläufig..

Lohnabrechnungsinfos

Nach jedem Lohnabrechnungszeitraum erhält der Arbeitnehmer vom Arbeitgeber eine Lohnabrechnung (Entgeltabrechnung, Verdienstabrechnung oder Gehaltsabrechnung). In der Lohn- und Gehaltsabrechnung wird die Abrechnung des Lohns bzw. Gehalts detailliert ausgewiesen. So sind dort neben den persönlichen Stammdaten die jeweiligen Bruttobeträge zur Berechnung der Steuern und Sozialversicherungsbeiträge sowie die entsprechenden Lohnabzüge und der daraus resultierende Nettoverdienst aufgeführt. Unter Berücksichtigung etwaiger steuerfreier Lohnarten, Zuschüsse oder weiterer Abzüge ergibt sich aus dem Nettoverdienst der auszuzahlende Betrag. Im Internet gibt es zahlreiche Vorlagen und Muster zu Lohnabrechnungen.

Lohnabrechnungen wurden früher anhand amtlicher Lohnsteuertabellen vorgenommen, welche das Gehalt und die Lohnsteuer in 36 Euro-Schritten auswiesen. Mittlerweile gibt es auch online zahlreiche Brutto Netto Rechner, welche eine stufenlose Gehaltsberechnung ermöglichen.

TOP ▲

Lohnabrechnung-Rechner

Der Lohnabrechnung-Rechner soll einen einfachen Überblick über die Lohnabzüge sowie das Nettogehalt geben. Mit dem Lohnabrechnung-Rechner lassen sich einfache Lohnabrechnungen berechnen und überprüfen oder als Lohnabrechnungsbeispiel veranschaulichen. In der online Abrechnung werden intern auch die Bemessungsgrenzen der Sozialversicherungen und damit die Deckelung für die Sozialversicherungsbeiträge bei höheren Gehältern berücksichtigt. Zudem lässt sich beispielhaft ein Firmenwagen nach der 1%-Regelung abrechnen.Die Lohnberechnung erfolgt ohne Gewähr. Für Gehälter, die monatlich die Grenzen für Minijobs oder Midijobs überschreiten, können ein Minijobrechner bzw. Midijob-Rechner gewählt werden.

Verwendete Freibeträge 2024

| Steuerklasse | I | II | III | IV | V | VI |

|---|---|---|---|---|---|---|

| Arbeitnehmerpauschale | 1.230 Euro | 1.230 Euro | 1.230 Euro | 1.230 Euro | 1.230 Euro | 0 Euro |

| Grundfreibetrag | *11.784 Euro | *11.784 Euro | *23.568 Euro | *11.784 Euro | 0 Euro | 0 Euro |

| Sonderausgabenpauschale | 36 Euro | 36 Euro | 36 Euro | 36 Euro | 36 Euro | 0 Euro |

| Entlastungsbetrag Alleinerziehende | 0 Euro | 4.260 Euro | 0 Euro | 0 Euro | 0 Euro | 0 Euro |

Verwendete Freibeträge 2023

| Steuerklasse | I | II | III | IV | V | VI |

|---|---|---|---|---|---|---|

| Arbeitnehmerpauschale | 1.230 Euro | 1.230 Euro | 1.230 Euro | 1.230 Euro | 1.230 Euro | 0 Euro |

| Grundfreibetrag | 10.908 Euro | 10.908 Euro | 21.816 Euro | 10.908 Euro | 0 Euro | 0 Euro |

| Sonderausgabenpauschale | 36 Euro | 36 Euro | 36 Euro | 36 Euro | 36 Euro | 0 Euro |

| Entlastungsbetrag Alleinerziehende | 0 Euro | 4.260 Euro | 0 Euro | 0 Euro | 0 Euro | 0 Euro |

Grenzen für Minijob und Midijob

| Gültigkeit | Minijob | Übergangsbereich / Gleitzone |

|---|---|---|

| bis 30.06.2019 | bis 450 Euro | 450,01 Euro |

| ab 01.07.2019 | bis 450 Euro | 450,01 Euro |

| ab 01.10.2022 | bis 520 Euro | 520,01 Euro |

| ab 01.01.2023 | bis 520 Euro | 520,01 Euro |

| ab 01.01.2024 | bis 538 Euro | 538,01 Euro |

Lohnabrechnungsschema

Die Beispiel-Lohnabrechnung mit dem Lohnabrechnung-Rechner erfolgen nach folgendem vereinfachtem Lohnabrechnungsschema:

Laufende Bezüge (Gehalt, Lohn, Überstunden)

+ geldwerte Vorteile / Sachbezüge (Firmenwagen)

= Steuerpfl. Brutto (steuerpflichtiger Lohn)

=> Sozialversicherungspfl. Brutto (max. Beitragsbemessungsgrenzen)

- Lohnsteuer

- Kirchensteuer

- Solidaritätszuschlag

- Krankenversicherung AN-Anteil

- Rentenversicherung AN-Anteil

- Arbeitslosenversicherung AN-Anteil

- Pflegeversicherung AN-Anteil

= Nettoarbeitsentgelt nach Steuern und Sozialversicherungsbeiträgen

- geldwerte Vorteile / Sachbezüge

= Ausgezahlter Nettobetrag

Vom Arbeitgeber weitehin zu tragen:

- Krankenversicherung AG-Anteil

- Rentenversicherung AG-Anteil

- Arbeitslosenversicherung AG-Anteil

- Pflegeversicherung AG-Anteil

- Umlage U1 (Krankheitsfall)

- Umlage U2 (Mutterschaft)

- Umlage U3 (Insolvenz)

- Beiträge gesetzliche Unfallversixcherung Betriebsgenossenschaft

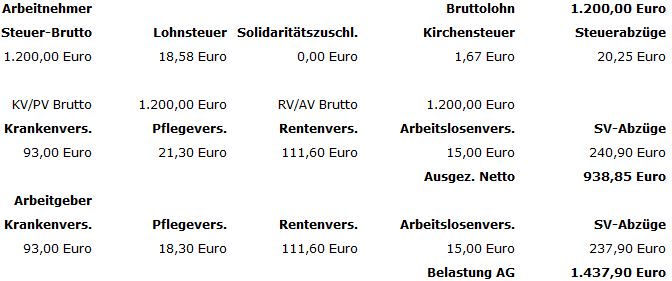

Lohnabrechnungsbeispiel

Nachfolgend wird eine Lohn- und Gehaltsabrechnung für 2023 beispielhaft erläutert:

Der Arbeitnehmer erhält ein Gehalt von 5.000 Euro/Monat und zusätzlich einen Firmenwagen. Der Bruttolistenpreis für das Fahrzeug beträgt 30.000 Euro und die Entfernung zwischen Wohnung und Arbeitsstätte 14 km.

Die Bereitstellung des Firmenwagens ist als zusätzlicher geldwerter Vorteil zu versteuern. Nach der 1% Methode ergibt sich ein zu versteuernder und sozialversicherungspflichtiger Vorteil in Höhe von 426 Euro und damit ein steuerpflichtiges Brutto in Höhe von 5.426 Euro/Monat.

Die Arbeitsstätte liegt in Berlin (West), so dass die Beitragsbemessungsgrenzen West gelten. Der Kirchensteuersatz beträgt in Berlin bei Kirchenzugehörigkeit 9%.

Mit 5.426 Euro/Monat ist die Beitragsbemessungsgrenze (4.987,50 Euro) für die Krankenversicherung und Pflegeversicherung überschritten. Für die Rentenversicherung und Arbeitslosenversicherung liegt diese bei 7.300 Euro Euro.

Die Beiträge zu den Sozialversicherungen werden demnach für die KV und PV nur anteilig zu 4.987,50 Euro berechnet, für die RV und AV jedoch anteilig zum vollen Bruttobetrag in Höhe von 5.426 Euro. Der Arbeitgeber behält die Beiträge zu den Sozialversicherungen ein und führt sie an die Sozialversicherungsträger zuzüglich eines Arbeitgeberanteils ab. Die Kosten für den Arbeitgeber sind also höher als das steuerliche Brutto.

Nach Abzug von Steuern und Sozialversicherungen verbleibt unter Berücksichtigung des Firmenwagens ein Auszahlungsbetrag in Höhe von 2.834,17 Euro. Die genauen Abrechnungsergebnisse mit Arbeitgeberanteilen können in der Lohnabrechnung online nachgerechnet werden.

Lohnabrechnungsbegriffe

Steuerpflichtiges Brutto

Ausgangsbasis für die Steuerberechnungen in der Lohnabrechnung ist das steuerpflichtige Bruttogehalt. Hierzu zählen neben dem laufenden Einkommen auch Einmahlzahlungen (Urlaubsgeld, Weihnachtsgeld etc.) sowie geldwerte Vorteile, wie etwa ein Firmenwagen. Die steuerlichen Abzüge unterteilen sich in Lohnsteuer, Solidaritätszuschlag und Kirchensteuer.

Lohnsteuer

Die Lohnsteuer ergibt sich aus dem steuerpflichtigen Brutto, der Steuerklasse und weiteren Parametern. Die Lohnsteuer ist wie die Einkommensteuer in bestimmten Einkommenszonen progressiv ausgestaltet. Das bedeutet, dass die prozentuale Steuer hier mit jedem weiteren Euro zunimmt.

Kirchensteuer

Die Kirchensteuer beträgt in Bayern und Baden Württemberg 8% von der Einkommensteuer und in den übrigen Bundesländern 9%.

Solidaritätszuschlag

Der Solidaritätszuschlag beträgt ab einem bestimmten Einkommen 5,5% der Einkommensteuer und ist von allen Steuerpflichtigen zu entrichten.

Sozialversicherungspflichtiges Brutto

Die Beiträge zu den Sozialversicherungen ergeben sich zu bestimmten Prozentpunkten aus dem sozialversicherungspflichtige Brutto. Das sozialversicherungspflichtige Brutto ist allerdings gedeckelt durch die Beitragsbemessungsgrenzen. Hierbei gibt es jeweils eine Grenze für die Arbeitslosen- und Rentenversicherung und eine niedrigere Grenze für die Pflege- und Krankenversicherung. Die Bemessungsgrenze für die RV und AV unterscheidet sich außerdem zwischen den neuen und alten Bundesländern. In der nachfolgenden Tabelle ist außerdem die Jahresarbeitsentgeltgrenze aufgeführt, welche darüber entscheidet, ob Arbeitnehmer in eine private Krankenversicherung wechseln dürfen.

Beitragsbemessungsgr. und Jahresarbeitsentgeltgr. pro Monat

| Bemessungsgrenze | KV | RV Ost | RV West | JAEG |

|---|---|---|---|---|

| 2021 | 4.837,50 Euro | 6.700 Euro | 7.100 Euro | 5.362,50 Euro |

| 2022 | 4.837,50 Euro | 6.750 Euro | 7.050 Euro | 5.362,50 Euro |

| 2023 | 4.987,50 Euro | 7.100 Euro | 7.300 Euro | 5.550,00 Euro |

| 2024 | 5.175,00 Euro | 7.450 Euro | 7.550 Euro | 5.775,00 Euro |

Beitragsbemessungsgr. und Jahresarbeitsentgeltgr. pro Jahr

| Bemessungsgrenze | KV | RV Ost | RV West | JAEG |

|---|---|---|---|---|

| 2021 | 58.050 Euro | 80.400 Euro | 85.200 Euro | 64.350 Euro |

| 2022 | 58.050 Euro | 81.000 Euro | 84.600 Euro | 64.350 Euro |

| 2023 | 59.850 Euro | 85.200 Euro | 87.600 Euro | 66.600 Euro |

| 2024 | 62.100 Euro | 89.400 Euro | 90.600 Euro | 69.300 Euro |

Beitragssätze in der Lohn- und Gehaltsabrechnung

Nachfolgend sind die Beitragssätze zu den Sozialversicherungen 2024 wiedergegeben: Die SV-Beiträge der Arbeitnehmer sowie die Umlagen U1 (Krankheitsfall), U2 (Mutterschaft), U3 (Insolvenzumlage) werden durch den Arbeitgeber in sogenannten Beitragsnachweisen für den Abrechnungzeitraum an die entpsrechenden Krankenversicherungen übermittelt und die errechneten Beträge überweisen. Die erechnete Lohnsteuer hingegen ist als Lohnsteueranmeldung gem. § 41a EStG anzumelden und fristgemäß an das entsprechende für die Betriebsstätte zustaändige Finanzamt abzuführen.

Beitragssätze Lohnabrechnung 2024

| SV-Beitragssätze | Gesamt | AN | AG |

|---|---|---|---|

| Krankenversicherung | 14,6% | 7,3% | 7,3% |

| Krankenversicherung Ermäßigt | 14% | 7% | 7% |

| Durchschn. Zusatzbeitrag KV | 1,7% | 0,85% | 0,85% |

| Pflegeversicherung | 3,4% | 1,7% | 1,7% |

| Pflegeversicherung Sachsen | 3,4% | 2,2% | 1,2% |

| Kinderlosenzuschlag PV | 0,6% | 0,6% | 0% |

| Abschlag PV 2. bis 5. Kind unter 25J. | 0,25% | 0,25% | 0% |

| Rentenversicherung | 18,6% | 9,3% | 9,3% |

| Arbeitslosenversicherung | 2,6% | 1,3% | 1,3% |

Beitragssätze Lohnabrechnung 2023

| SV-Beitragssätze | Gesamt | AN | AG |

|---|---|---|---|

| Krankenversicherung | 14,6% | 7,3% | 7,3% |

| Krankenversicherung Ermäßigt | 14% | 7% | 7% |

| Durchschn. Zusatzbeitrag KV | 1,6% | 0,8% | 0,8% |

| Pflegeversicherung | 3,05% ab Juli 3,4% | 1,525% ab Juli 1,7% | 1,525% ab Juli 1,7% |

| Pflegeversicherung Sachsen | 3,05% ab Juli 3,4% | 2,025% ab Juli 2,2% | 1,025% ab Juli 1,2% |

| Kinderlosenzuschlag PV | 0,35% ab Juli 0,6% | 0,35% ab Juli 0,6% | 0% |

| Abschlag PV 2. bis 5. Kind unter 25J. | 0,25% | 0,25% | 0% |

| Rentenversicherung | 18,6% | 9,3% | 9,3% |

| Arbeitslosenversicherung | 2,6% | 1,3% | 1,3% |

Lohnabrechnung für 2023 und 2024

Eine aktuelle Lohnabrechnung muss die sich jährlich ändernden Prozentsätze für die Sozialversicherungsbeiträge sowie die sich teilweise auch rückwirkend ändernden Lohnsteuertarife berücksichtigen. Aus diesem Grund wird ein Lohnabrechnungsprogramm mindest einmal pro Jahr aktualisiert. Der Zusatzbeitragssatz für Krankenkasse beträgt in 2023 im Durchschnitt 1,6% (2024: 1,7%) und ist vor der Abrechnung entsprechend anzupassen. Ich bitte um Verständnis dafür, dass für die Ergebnisse bzw. Aktualität der kostenlosen Lohnabrechnung keine Haftung übernommen wird.

Überprüfung von Entgeltabrechnungen

Auch wenn die bei der Lohnabrechnung eingesetzten Lohnabrechnungsprogramme viele Abläufe automatisieren und Eingaben auf Plausibilität überprüfen, kann es zuweilen zu fehlerhaften Abrechnungen kommen. Beispielsweise können die Sozialversicherungspflicht von Arbeitnehmern falsch geschlüsselt oder die Bemessungsgrundlagen für die Lohnsteuer bzw. Sozialabgaben falsch ermittelt worden sein. Viele Arbeitnehmer überprüfen ihre Entgeltabrechnungen daher selbst, indem sie die Daten im Intenet über kostenlose Lohnrechner online abgleichen.

Entgeltabrechnungen werden aber auch von staatlicher Seite überprüft. So werden Betriebe vom Finanzamt auch in der Hinsicht überprüft, ob Lohnsteuer für Arbeitnehmer korrekt einbehalten und abgeführt wurde. Außerdem überprüfen die Rentenversicherungsträger in bestimmten Abständen die korrekte Berechnung und Zahlung der Sozialversicherungsbeiträge.

Lohnabrechnung durch Lohnbüro oder Steuerberater

Während Großunternehmen in der Regel über eine eigene Lohnbuchhaltung verfügen, überlassen kleinere Firmen, welche kein eigenes Lohnprogramm verwenden wollen, die Lohnabrechnung häufig auch einem Lohnbüro oder beauftragen mit der Lohnbuchhaltung und Finanzbuchaltung einen Steuerberater. Der Grund liegt darin, dass kleinere Unternehmen unter anderem die Einarbeitungszeit, Softwarekosten sowie die Haftungsrisiken scheuen. Größere Unternehmen haben Ansprechpartner zu den Personalkosten gern in der eigenen Firma und haben so auch die sensiblen Personendaten besser unter Kontrolle. Beim Outsorcing können etwa Lohnbüros die laufende Lohnabrechnung und die Lohnsteuer-Anmeldungen gegebenenfalls unter Beachtung von § 6 Nr. 3 und 4 StBerG erstellen. Das Einrichten der Lohnkonten oder Lohnsteuerabschlussarbeiten zum Jahresende ist den steuerberatenden Berufen vorbehalten.

TOP ▲